miércoles, 14 de diciembre de 2022

¡300.000 visitas en el blog!

lunes, 12 de diciembre de 2022

Las empresas utilizan dos prácticas legales para enmascarar la inflación: la "shrinkflation" y la "skimpflation"

- Un bote de gel de cuerpo de un litro que antes costaba determinada cantidad ahora contiene 250 mililitros menos, pero mantiene su importe.

- Una caja de merluza congelada pasa de 500 gramos a 400 gramos, pero mantiene su precio.

- Un paquete de papel higiénico reduce la longitud de cada uno de los rollos que solo se puede percibir si se pesa, pero mantiene su precio por unidad.

- Los envases de determinados yogures han mantenido su tamaño pero han reducido la cantidad de producto en su interior, pero mantiene su importe por envase individual.

- Una caja de pañuelos puede tener menos pañuelos que antes cuando se vende al mismo precio.

- En algunos casos, se cambia el tamaño y la forma de los envases, lo que camufla cualquier reducción en la cantidad de un producto. Por ejemplo, una empresa podría usar un recipiente más alto y delgado que se vea similar pero contenga menos producto.

- La reducción en las conservas del porcentaje de aceite oliva o incluso el cambio por aceite vegetal sin reducir el precio.

- La reducción de las cajas físicas de pago en los hipermercados o grandes almacenes y la sustitución por maquinas de autopago, lo que permite a las empresas el ahorro de los salarios de algunos trabajadores.

- Los hoteles pueden realizar cambios en sus servicios de limpieza. En lugar de que los trabajadores limpien las habitaciones de los huéspedes todos los días, su servicio puede reducirse a días alternos. Otra práctica habitual es reducir la calidad de los ingredientes del desayuno.

- La reducción de personal de atención presencial o telefónica o servicios de atención al cliente que desaparecen en su forma presencial obligando a complicados procesos de atención telemática.

- Las aerolíneas reducen el número de tripulantes de cabina y, por lo tanto, ofrecen menos servicio a los viajeros durante un vuelo de larga distancia.

lunes, 21 de noviembre de 2022

¿Es coherente la política de tipos de interés de la Reserva Federal de EE.UU. con la regla de política monetaria de Taylor?, 1954-2022

|

| Jerome Powell, Presidente de la Reserva Federal de los EE.UU. |

El objetivo principal de esta entrada del Blog es analizar si la Regla de Taylor ha funcionado a lo largo de tiempo en el caso de la política monetaria de la Reserva Federal de EE.UU.

La Reserva Federal de EE.UU. (Fed) inició en su reunión del 14 de marzo de 2022 una nueva etapa denominada QT (Quantitative Tightening o de "ajuste cuantitativo”) a través de una reducción de los activos financieros que tiene en su balance (política monetaria contractiva). Ello implica el abandono de la política monetaria no convencional iniciada para compensar las consecuencias de la crisis financiera internacional de 2007-2008, política monetaria expansiva del balance denominada QE (Quantitative Easing o de "flexibilización cuantitativa”).

De este modo, en su reunión del 26 de enero de 2022 anunció el inicio de la reducción del tamaño de su balance y, posteriormente, en su reunión del 4 de mayo de 2022 presentó el plan para reducir el tamaño de su balance de manera gradual. Con más detalle, a partir del 1 de junio de 2022, la Fed permitiría el vencimiento de valores por un valor aproximado de 1 billón de dólares sin reinversión en un período de 12 meses. Los límites se establecerán en 30.000 millones de dólares por mes para los bonos del Tesoro y 17.500 millones de dólares por mes para los MBS (Mortgage Backed Securities, Obligaciones garantizadas por hipotecas) durante los primeros tres meses. Posteriormente, estos límites se elevarán a 60.000 millones de dólares y 35.000 millones de dólares, respectivamente.

En el siguiente gráfico (hacer clic sobre el mismo para verlo más grande) se muestra la evolución del total de activos acumulados en el balance de la Fed desde el 18 de diciembre de 2002 al 16 de noviembre de 2022. En el final del gráfico se puede observar el inicio de la reducción de activos que supone la nueva estrategia QT de la Fed en la nueva era de alta inflación.

Esta decisión estaba vinculada al hecho de que la tasa de inflación de EE.UU. se había acelerado considerablemente pasando del 1,7% en febrero de 2021 al 8,6% en marzo de 2022. El máximo se alcanzó en junio de 2022 con el 9%, un tasa no conocida desde noviembre de 1981 (véase detalle de la evolución de la tasa de inflación en el siguiente gráfico). Esta nueva estrategia de política monetaria restrictiva de reducción del balance ha sido complementada con una fuerte subida de los tipos de interés oficiales de la Fed en un periodo de tiempo muy corto.

Uno de los principales instrumentos de política monetaria que utiliza la Fed es la orientación de las tasas de los fondos federales. En el mercado de fondos federales (mercado interbancario en EE.UU.) se realizan préstamos en dólares entre las instituciones depositarias (principalmente bancos) que operan en el país.

Por un lado, el Comité Federal de Mercado Abierto (Federal Open Market Committee) de la Reserva Federal de EE.UU. fija en sus reuniones periódicas la tasa “objetivo único específico” o (Federal Funds Rate Range, FFRR) en las que pueden negociar las instituciones depositarias en el mercado de fondos federales.

Por otro lado, la tasa efectiva de los fondos federales (Efective Federal Funds Rate, EFFR) se calcula como la media de los tipos de interés de los préstamos de fondos federales ponderada por el volumen de las transacciones de fondos federales del día.

En el siguiente gráfico se presenta la evolución del FFRR y del EFFR desde 2009 hasta la actualidad.

Como se puede observar en el gráfico, con el objetivo de controlar la inflación desbocada y rebajar sus expectativas, la Fed ha aprobado desde mayo de 2022 cinco subidas consecutivas del "rango objetivo" de las tasas de los fondos federales (4 mayo 2022: 0,75-1,00%; 15 de junio de 2022: 1,50-1,75%; 27 de julio de 2022: 2,25-2,50%; 21 de septiembre de 2022: 3,00-3,25%; y 2 de noviembre de 2022: 3,75-4,00%, el más alto desde 2008) lo que supone una política monetaria contractiva adicional al QT. Queda ya lejos los dos periodos donde los tipos oficiales de la Fed se situaron en un nivel cercanos a 0%, en un rango del 0-0,25% (crisis financiera internacional, diciembre de 2008 a diciembre de 2015; COVID-19, marzo de 2020 a abril de 2022).

En relación a la Regla de Taylor, John B. Taylor, catedrático de Economía de Stanford University, California, EE.UU., propuso en un seminal trabajo de 1993 una regla monetaria para establecer cambios en los tipos de interés de los fondos federales en función de la desviación de la producción real actual respecto a la producción real potencial y de la desviación de la inflación actual del objetivo de inflación, tal y como se puede ver en la siguiente expresión: [6]

i = π + 0,5 (y – y*) + 0,5 (π – π*) + r [a]

donde i es el tipo de interés nominal a corto plazo y objetivo de la Política Monetaria derivada de la Regla de Taylor (en nuestro caso, la tasa de interés de los fondos federales); y es la tasa de variación del PIB real; y* es la tasa de variación del PIB potencial, (y-y*) es el "output gap"; π es la tasa de inflación actual (medida por la variación del deflactor del PIB); π* es la tasa de inflación objetivo de la Reserva Federal (en nuestro caso el 2%); y r es la tasa de interés real de equilibrio (de estado estacionario) o r-star, en el caso de la economía de EE.UU. el 2%.

Recordemos que la tasa de interés real neutral es consistente con una inflación igual al nivel objetivo de inflación y un crecimiento real igual al crecimiento potencial a largo plazo. Además, la tasa de interés real de equilibrio no se ve afectada por la política monetaria, sino que está impulsada por factores fundamentales de la economía, incluida la demografía y el crecimiento de la productividad, los mismos factores que impulsan el crecimiento económico potencial. Por último, la tasa de interés real neutral y el PIB potencial a largo plazo pueden variar con el paso del tiempo.

Teniendo en cuenta los dos datos fijos, la regla de Taylor quedaría finalmente como:

i = π + 0,5 (y – y*) + 0,5 (π – 2) + 2 [b]

Desde el punto de vista práctico, si la economía de EE.UU. mantuviera una tasa de crecimiento real del +1%, el crecimiento potencial fuera del +3% y la tasa de inflación fuera del +0,5%, la tasa de inflación neutral fuera del 2% (objetivo de la Reserva Federal), la Regla de Taylor sugeriría que la Reserva Federal debería fijar unos tipos de interés de los fondos federales del +0,75%.

¿Pero cuáles son las proyecciones futuras votadas por los miembros del Comité de Mercado Abierto de la Reserva Federal? En el siguiente gráfico se muestra estas proyecciones de 2022 a 2025.

Las proyecciones para la tasa de fondos federales son el valor del punto medio del rango objetivo apropiado proyectado para la tasa de los fondos federales. Las proyecciones de cada participante (19 participantes en las reuniones del Comité Federal de Mercado Abierto) se basan en su evaluación de la política monetaria "adecuada". El rango para cada variable en un año dado incluye las proyecciones de todos los participantes, de menor a mayor, para esa variable en el año dado. Esta serie representa el valor mediano del pronóstico de rango establecido por el Comité Federal de Mercado Abierto. Para cada período, la mediana es la proyección intermedia cuando las proyecciones se ordenan de menor a mayor. Cuando el número de proyecciones es par, la mediana es el promedio de las dos proyecciones intermedias.

Las proyecciones que aparecen en el gráfico señalan que aun existe un margen para una subida de la tasa de fondos federales desde el 4,00% actual: un 4,40% para finales de 2022 (próxima reunión del 13 y 14 de diciembre) y hasta un 4,60% para finales de 2023.

Bajo estas proyecciones, analizamos si la Regla de Taylor ha funcionado a lo largo de tiempo en el caso de la política monetaria de la Reserva Federal de EE.UU.

En el siguiente gráfico se muestra la evolución de la tasas de interés de fondos federales efectivos (línea roja) y las tasas de interés implícitas de la Regla de Taylor (el tipo de interés que se fijaría de seguirse la Regla de Taylor de la ecuación [b], línea azul) para el periodo 1954-2022.

-------------

[1] Powell, J. (2020), “New Economic Challenges and the Fed’s Monetary Policy Review”, remarks at Navigating the Decade Ahead: Implications for Monetary Policy, a symposium sponsored by the Federal Reserve Bank of Kansas City, Jackson Hole, Wyoming, August 27.

[2] Federal Open Market Committee (2020), "Statement on Longer-Run Goals and MonetaryPolicy Strategy", August 27.

[3] Federal Open Market Committee (2012), "Statement on Longer-Run Goals and Monetary Policy Strategy", January 24.

[4] Véase la discusión en Taylor, J.B. y Williams, J.C. (2011), "Simple and Robust Rules for Monetary Policy", en Benjamin M. Friedman y Michael Woodford, eds., Handbook of Monetary Economics , vol. 3B, (San Diego: Holanda Septentrional), 829-860.

[5] Taylor, J. B. (1999), “A Historical Analysis of Monetary Policy Rules”, in Monetary PolicyRules, University of Chicago Press, 319-348. Yellen, Janet (2012), “Perspectives on Monetary Policy”, speech at the Boston Economic Club Dinner, June 6.

[6] Taylor, J.B. (1993), "Discretion versus policy rules in Practice", Carnegie-Rochester Series on Public Policy 39, 195-214. Véase también el articulo del ex-presidente de la Fed de St. Louis, William Poole: William Poole, W. (1999), "Monetary policy rules?", Review, Federal Reserve Bank of St. Louis, issue Mars, 3-12.

_____________

Como citar esta entrada del Blog:

Vicente Esteve, "¿Es coherente la política de tipos de interés de la Reserva Federal de EE.UU. con la regla de política monetaria de Taylor?, 1954-2022" Universidad de Valencia", Blog Viaje al Fondo de las Finanzas Internacionales, 21/11/2022,

http://vicenteesteve.blogspot.com/2022/11/es-coherente-la-politica-de-tipos-de.html

viernes, 28 de octubre de 2022

Halloween y la economía 2022

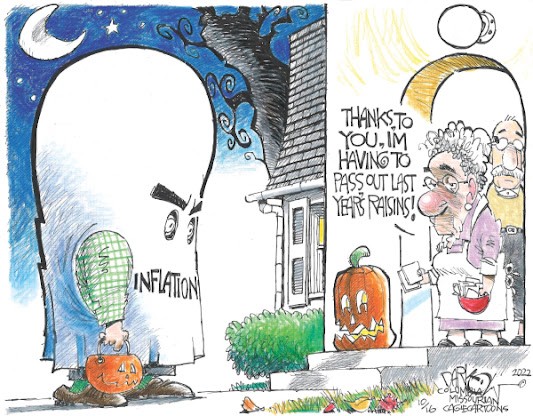

Cuando en la noche de Halloween de 2022, suena el timbre de nuestra casa, abrimos con temor la puerta y alguien pronuncia la famosa frase "Trick or Treat", uno se puede encontrar con nuevos temas relacionados con la Economía y con nuevos disfraces.

La principal preocupación en EE.UU. y en la zona euro es el problema de la alta inflación:

Y probablemente la personaje que más puede asustar este año en Europa y, sobre todo en el Reino Unido, es la ex-primera ministra del Reino Unido, Liz Truss, pero también su ínclito Ministro de Hacienda, Kwasi Kwarteng:

Y en cuanto a los disfraces, el más solicitado podría ser nuevamente este año el del Presidente de China, Xing Jinping:

Y, por último, en cuestión de mascaras, la favorita mundial sea la del Presidente de Rusia, Vladimir Putin:

_____________

Como citar esta entrada del Blog:

Vicente Esteve, "Halloween y la economía 2022", Universidad de Valencia", Blog Viaje al Fondo de las Finanzas Internacionales, 28/10/2022,

http://vicenteesteve.blogspot.com/2022/10/halloween-y-la-economia-2022.html

viernes, 21 de octubre de 2022

¿Se cumple la teoría de la Paridad del Poder Adquisitivo entre dos monedas?: el caso del dólar norteamericano y del franco suizo, 1971-2022

En esta entrada del Blog utilizamos el caso del tipo de cambio del dólar norteamericano ($) y el franco suizo (sf) para mostrar que se cumple la teoría de la Paridad del Poder Adquisitivo o PPA (Purchasing Power Parity o PPP en inglés) en el largo plazo, en nuestro caso, 50 años.

Por una parte, la paridad del poder adquisitivo (PPA) en su versión absoluta establece que una cesta representativa de bienes y servicios en el país A debería tener exactamente el mismo precio que en el país B, cuando los precios se expresan en una moneda común.

En términos económicos, la teoría de la PPA en su versión absoluta establece que el tipo de cambio nominal entre el dólar ($) y el franco suizo, Esf/$, debe tender a largo plazo a un valor de equilibrio que viene determinado por el cociente de los precios relativos, aproximados por el cociente de los IPC entre las dos zonas (Psui y Pus), de tal manera que:

Esf/$= Psui/Pus

o, equivalentemente, el valor de la cesta de bienes y servicios tendría el mismo valor expresada en una de las dos monedas, por ejemplo, en francos suizos:

Psui = Esf/$ . Pus

Por otra parte, una versión menos rigurosa de la PPA es la PPA relativa, que partiendo de la anterior expresión, establece que la variación porcentual del tipo de cambio nominal es igual a la diferencia de las variaciones porcentuales de los precios en los dos países, es decir, la tasa de inflación, de tal manera que:

(E t -E t-1 )/E t-1 = π(sui) t - π(us) t , donde π(y) t es la tasa de inflación en el país y en el momento t.

En última instancia, la teoría en su versión relativa establece que la economía con mayor (menor) inflación relativa verá como su moneda se deprecia (aprecia) a largo plazo en los mercados de cambio para asegurar que el poder adquisitivo entre EE.UU. y Suiza sea el mismo.

La PPA es una de las proposiciones fundamentales de las finanzas internacionales. Los modelos monetarios de determinación del tipo de cambio descansan en esta proposición y de ahí la importancia de su cumplimiento. No obstante, existe un consenso en que la PPA no se cumple a corto plazo, porque el tipo de cambio es mucho más volátil que el nivel de precios promedio.

Sin embargo, los modelos económicos estándar suponen que se mantiene a largo plazo, es decir, cuando los precios han tenido tiempo de ajustarse. Parece haber un consenso en la literatura de que la PPA de largo plazo se puede mantener en el sentido de que hay una reversión media significativa del tipo de cambio real, aunque puede haber factores que inciden en el tipo de cambio real de equilibrio a lo largo del tiempo. En otras palabras, en el largo plazo el tipo de cambio nominal y los precios relativos se mueven proporcionalmente, de forma que el tipo de cambio real revierte al equilibrio. Por tanto, a corto plazo pueden existir desviaciones de la PPA pero éstas deber ser temporales y desaparecer a lo largo del tiempo permitiendo que la PPA se cumpla en el largo plazo.

¿Por qué se producen desviaciones a corto plazo de los tipos de cambio de mercado del tipo de cambio de equilibrio de la PPA?. Las causas son de diversa índole.

Por un lado, muchos de los bienes y servicios que se producen en una economía que no son "exportables" o "no comercializables": la peluquería, una reparación de fontanería, la educación, la consulta de un médico, etc, .., por lo que no se ven expuestos a la competencia exterior. Lo mismo ocurre con otros sectores considerados estratégicos que pueden estar protegidos por los gobiernos nacionales.

Por otro lado, hay otros factores que generan también desviaciones a corto plazo respecto al valor de equilibrio a largo plazo de la PPA: riesgos geopolíticos (favorecen a las monedas más fuertes), shocks en los mercados financieros o en los mercados de materias primas, y la política de gestión de las reservas de los Bancos Centrales, entre otros. En definitiva, el tipo de cambio de equilibrio de la PPA debe considerarse una referencia a largo plazo para la cotización de mercado (no en el corto plazo), que oscilará en torno a ella en ciclos que pueden ser muy prolongados en el tiempo.

En el gráfico adjunto (hacer clic sobre el mismo para verlo más grande) se muestra la evolución del tipo de cambio de mercado del dólar con el franco suizo (línea verde, francos suizos por 1 dólar) y de los precios relativos entre los dos países (línea azul) para el periodo 1971 (mayo)-2022 (septiembre).

Por un lado, la pendiente negativa del cociente de los IPC muestra que la inflación suiza ha sido sustancialmente más baja que la inflación estadounidense. En concreto, la ratio entre los precios suizos y estadounidenses ha disminuido alrededor de un 73%.

Por otro lado, el gráfico muestra que durante 1971-2022 el franco suizo se apreció alrededor del 76 % con el dólar, lo que coincide con el comportamiento de los precios relativos.

En síntesis, durante este período de 50 años, la PPA entre EE. UU. y Suiza parece mantenerse.

¡La teoría de la PPA se mantiene viva en el largo plazo!

_________________________________________________________

Como citar esta entrada del Blog:

Vicente Esteve, "¿Se cumple la teoría de la Paridad del Poder Adquisitivo entre dos monedas?: el caso del dólar norteamericano y del franco suizo, 1971-2022", Universidad de Valencia, Blog Viaje al Fondo de las Finanzas Internacionales, 21/10/2022,

http://vicenteesteve.blogspot.com/2022/10/se-cumple-la-teoria-de-la-paridad-del.html

viernes, 14 de octubre de 2022

Nobel de Economía 2022

Por María A. Prats, Universidad de Murcia

Este post se publicó en el blog (bAg): Blog de Economía de la Aldea Global el 10 de octubre de 2022. Fruto del acuerdo de colaboración entre este blog y el blog Viaje al Fondo de las Finanzas Internacionales, cada trimestre reproduciremos en nuestro blog algunos post que, por su temática, también pueden ser interesantes para nuestros lectores.

--------------------------------------------------------------------------------------------------

Este lunes 10 de octubre la Real Academia Sueca de Ciencias ha dado a conocer el nombre de los galardonados con el premio Nobel de Economía 2022. Se trata de tres americanos cuyas aportaciones han permitido un significativo avance en la investigación sobre bancos y crisis financieras (“for research on banks and financial crises”).

Los galardonados son Ben Bernanke, presidente de la Reserva Federal entre 2006 y 2014 y actualmente investigador en The Brookings Institution, en Washington D.C.; Douglas Diamond de la Universidad de Chicago; y Philip Dybvig de la Universidad de Washington en St. Louis, Missouri.

En términos generales la investigación de los tres galardonados, que arranca de un profundo conocimiento de la Gran Depresión de los años 30, ha permitido manejar mejor las crisis financieras que se han sucedido con posterioridad, ha demostrado la importancia de prevenir colapsos bancarios generalizados y ha sentado las bases científicas para la investigación moderna sobre estos temas a partir de tres artículos seminales.

Veamos qué ideas centrales transmitieron dichos trabajos:

Primer artículo: Bernanke, B. S. (1983): Non-Monetary Effects of the Financial Crisis in the Propagation of the Great Depression. The American Economic Review, 73(3), 257-276. En este artículo Bernanke destaca la importancia de las crisis bancarias como causa (no consecuencia) del declive de una economía. Es más, un colapso bancario puede ser decisivo para que una recesión pueda desembocar en una depresión profunda y prolongada. En este ámbito, cuanto más tiempo se tarde en reflotar un sistema bancario fallido más tiempo tardará la economía en recuperarse. Bernanke demostró que un factor decisivo para la recuperación de la economía americana, tras la crisis de los años 30, fue la implementación de una potente regulación bancaria para ayudar a prevenir y evitar pánicos bancarios futuros dada la ‘inherente vulnerabilidad del sistema bancario’.

Segundo artículo: Diamond, D. W., & Dybvig, P. H. (1983). Bank runs, deposit insurance, and liquidity. Journal of political economy, 91(3), 401-419. En este trabajo los dos laureados con el Nobel Diamond y Dybvig presentan una solución al problema de la vulnerabilidad bancaria mediante la introducción de un ‘seguro de depósito’ público (lo que comúnmente conocemos en España como Fondo de Garantía de Depósitos). En este ámbito si los depositantes saben que el estado protege sus ahorros la confianza permite mitigar el pánico bancario cuando existe posibilidad de que este se desencadene. La importancia de este mecanismo de prevención y protección frente a crisis bancarias explica que todas las principales economías lo hayan implementado.

Tercer artículo: Douglas W. (1984). Diamond, Financial Intermediation and Delegated Monitoring, The Review of Economic Studies, 51(3), 393–414. Diamond señala la importancia de la evaluación de riesgos de los potenciales prestatarios como un pilar fundamental para evitar quiebras bancarias. La idea central es que todo el mundo que solicita un crédito bancario tiene un riesgo que el banco debe conocer pese a que esto le lleve a incurrir en costes de valoración de riesgos. Este coste se ve ampliamente compensado con las consecuencias que una crisis bancaria tendría en términos sociales y económicos. En definitiva, los bancos, en tanto que intermediarios financieros, reducen el coste de intermediación del ahorro en inversión productiva y facilitan la financiación de la economía. En un contexto de crisis bancaria el coste de intermediación aumenta con lo que disminuye la financiación de la economía y sus efectos solo pueden disiparse cuando se establecen formas más complejas de valoración de riesgos. Esto es lo que sucedió en los años 30 y también con la crisis financiera de 2008.

La vigencia de las ideas planteadas por estos autores está fuera de toda duda. Vamos a realizar un breve repaso de su aplicación en los últimos años.

Regulación y vulnerabilidad del sistema bancario. Esta relación normalmente no está acompasada. Hay que ser consciente de que la velocidad de la innovación financiera es superior a la de la capacidad regulatoria. La posibilidad de eludir la regulación es uno de los motores de la innovación financiera en el pasado, en el presente y lo será en el futuro como lo demuestra el hecho de que la quiebra de algunos bancos en la sombra (básicamente fondos de inversión, compañías de seguros y fondos de pensiones), que durante los primeros años 2000 realizaron una intensa actividad de intermediación bancaria, pero sin su regulación, está detrás del estallido de la crisis financiera de 2008.

La Unión Bancaria (UB) fue la respuesta dada por la Unión Europea en el momento de máxima vulnerabilidad financiera tras la crisis de 2008. La regulación que entrañó la puesta en marcha de la UB permitió restablecer la confianza en el sistema bancario y retornar a la senda del crecimiento económico en Europa. De hecho, el sector bancario ha podido desempeñar un papel determinante durante la pandemia, gracias a unas posiciones de capital y de liquidez más sólidas derivadas de la nueva regulación bancaria.

Vulnerabilidad y seguro de depósitos. Los Fondos de Garantía de Depósitos (FGD) son la red de seguridad de los sistemas financieros modernos. La necesidad de su existencia y sobre todo el fortalecimiento de su capacidad de actuación explica que en los primeros momentos de la crisis de 2008 las principales economías occidentales reforzaran automáticamente la cuantía de la garantía por depositante. En España esta garantía pasó de 20.000 euros a 100.000, como en la mayoría de los países europeos.

El seguro de depósitos tiene una enorme vigencia actual pues es el tercer pilar de la Unión Bancaria. Sin embargo, es el único de los tres que está sin implementar lo que aumenta la vulnerabilidad de las entidades bancarias europeas. Las discrepancias sobre el alcance del Sistema Europeo de Garantía de Depósitos, sobre todo la oposición de Alemania y los países del norte de Europa, han supuesto un enorme freno a su desarrollo. Previsto para 2028, y con diez años de retraso, la UE contará con un fondo mutualizado que garantizará hasta 100.000 euros de los depósitos de los ahorradores en el caso de quiebra de una entidad bancaria en su territorio. Completar la Unión Bancaria será en la UE fundamental para reducir su vulnerabilidad.

Evaluación de riesgos y vulnerabilidades. Actualmente, esta idea tiene necesariamente dos enfoques. Por un lado, la necesidad de reforzar los mecanismos internos de detección de riesgo de crédito por parte de cada entidad bancaria y, por otro, la obligada potenciación de los mecanismos de supervisión del sistema crediticio ante la detección de vulnerabilidades. El primero corresponde al ámbito de la gestión de riesgos, concretamente a la gestión de riesgo de crédito que realizan las entidades bancarias que se ha convertido en un objetivo prioritario para cada entidad desde la crisis de 2008.

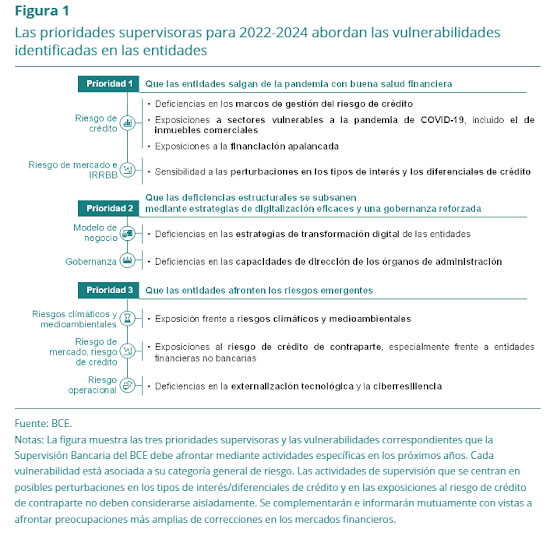

En el ámbito Europeo, el segundo corresponde al desarrollo en el seno de la UE al Mecanismo Único de Supervisión bancaria (MUS) en colaboración con las Autoridades Nacionales Competentes. En este sentido, el proceso de identificación de riesgos y establecimiento de prioridades es un mecanismo esencial para elaborar y formular la estrategia de la Supervisión Bancaria del BCE para los próximos años. En el cuadro siguiente podemos ver las prioridades supervisoras para 2022-2024 a partir de las vulnerabilidades identificadas en las entidades.

Sin duda un merecido premio para los tres tanto por el alcance como por la vigencia de sus investigaciones.

_______________________________________________________

Como citar esta entrada del Blog:

María A. Prats, "Nobel de Economía 2022", Universidad de Valencia", Blog Viaje al Fondo de las Finanzas Internacionales, 14/10/2022,

http://vicenteesteve.blogspot.com/2022/10/nobel-de-economia-2022.html

martes, 4 de octubre de 2022

Escala de remuneraciones (salarios y pensiones) en España en 2020

----------

https://ec.europa.eu/eurostat/statistics-explained/index.php?title=Gender_pay_gap_statistics

_______________________________________________________

Como citar esta entrada del Blog:

Vicente Esteve, "Escala de remuneraciones (salarios y pensiones) en España en 2020", Universidad de Valencia", Blog Viaje al Fondo de las Finanzas Internacionales, 4/10/2022,

miércoles, 28 de septiembre de 2022

La Facultad de Economía de la Universidad de Valencia se sitúa líder en investigación en España en tres materias del ranking internacional URAP 2022

- Artículos (21%): es una medida de la productividad científica actual que incluye artículos publicados e indexados por Web of Science y listados por Incites. El número de artículo cubre artículos, revisiones y notas.

- Citas (21%): es una medida del impacto de la investigación y se evalúa en función del número de citas recibidas de los artículos publicados e indexados por Web of Sciences. Se excluyen las autocitas.

- Documentación total (10%): es la medida de la sostenibilidad de la productividad científica y se presenta por el número total de documentos que cubre toda la literatura académica, incluyendo documentos de conferencias, reseñas, cartas, discusiones, guiones, además de artículos de revistas publicados durante un período de 5 años.

- Impacto total de los artículos - AIT (18%): productividad científica corregida por CPP (normalizado por las publicaciones de la institución respecto a la mundial en 23 campos) en un período de 5 años. La relación entre el CPP de la institución y el CPP mundial indica si la institución está rindiendo por encima o por debajo del promedio mundial en ese campo.

- Impacto total de las citas-CIT (15%): impacto de la investigación corregida por CPP (normalizado por citas de las publicaciones de la institución respecto a la mundial en 23 campos) en un período de 5 años. La relación entre el CPP de la institución y el CPP mundial indica si la institución está rindiendo por encima o por debajo del promedio mundial en ese campo.

- Colaboración Internacional (15%): se basa en el número total de publicaciones realizadas en colaboración con universidades extranjeras durante 5 años.

Cómo citar esta entrada del Blog:

Vicente Esteve, "La Facultad de Economía de la Universidad de Valencia se sitúa líder en investigación en España en tres materias del ranking internacional URAP 2022", Universidad de Valencia, Blog Viaje al Fondo de las Finanzas Internacionales, 28/9/2022,

miércoles, 3 de agosto de 2022

El coste fiscal de la SAREB supera ya el de BFA/Bankia

Centrándonos en el caso español, en el periodo 2007-2019 las citadas medidas habían generado un déficit acumulado (o lo que es lo mismo, habían hecho necesario aflorar pérdidas por valor) de 48.515 millones de euros, siendo los quebrantos que ocasionaron las recapitalizaciones de las entidades en crisis, la compra de activos a un precio superior al de mercado y los intereses de la deuda que fue necesario emitir para financiar los desembolsos anteriores los principales causantes de esa elevada cifra. El apoyo al sector bancario habría hecho asimismo aumentar los activos, pasivos y pasivos contingentes de las AA. PP., siendo 4.680, 51.406 y 35.409 millones de euros respectivamente los valores que presentaban tales magnitudes a finales de 2019.

De las cifras anteriores, la SAREB suponía tan solo 996 millones de euros del déficit acumulado, consecuencia de la conversión en capital de una parte de la deuda subordinada que hubo que realizar en 2016 para cubrir las pérdidas que presentaba desde su creación. Dichas pérdidas, unido a algunos ajustes contables, redujeron a 1.071 millones de euros, la mitad prácticamente de lo desembolsado en su día, el valor de la participación del FROB en el capital de la SAREB y, por tanto, su peso en los activos de las AA. PP. Al no ser considerada una entidad pública, la deuda que emitió para adquirir activos a las entidades en crisis no se incluía, pese a estar avalada por el Tesoro, en los pasivos propiamente dichos, sino que era contabilizada como un pasivo contingente, siendo la SAREB la única responsable de los 35.409 millones registrados en ese epígrafe a finales de 2019.

Las elevadas pérdidas que ha presentado la SAREB en los últimos años, que no hacen sino incrementar la probabilidad de que sea necesario ejecutar las garantías públicas, llevaron a Eurostat a exigir su inclusión en el perímetro de las Administraciones Públicas. Computada inicialmente en el ejercicio del 2020, dicha inclusión aumentó el déficit público de ese año en una cuantía (9.873 millones de euros) equivalente al patrimonio neto negativo que presentaba el llamado banco malo en esos momentos. Por lo que respecta al balance, los activos crecieron en 27.568 millones de euros mientras que los pasivos (y, por tanto, la deuda pública) lo hicieron en unos respetables 34.182 millones de euros. Como contrapartida, pasaron a ser cero los importes consignados hasta la fecha como pasivos contingentes.

En marzo de 2022 las autoridades españolas informaron que, según lo acordado con Eurostat, el impacto de la SAREB sobre las cuentas públicas se calcularía desde la fecha de creación del citado organismo, esto es desde 2012. En la última actualización (abril 2022), la oficina estadística de la UE ha reconstruido pues las tres series que, como ya se ha dicho, proporciona periódicamente para estimar el volumen y coste de las ayudas prestadas a las entidades financieras.

La nueva forma de cálculo ha incrementado lógicamente los importes contabilizados a lo largo del periodo 2012-2019 como activos y pasivos y disminuido, como contrapartida, los pasivos contingentes de las AA.PP. Al tratarse de stocks, la foto finish (los datos relativos al año 2020) coincide, euro arriba euro abajo, con la publicada en octubre del 2021, y no ha sido pues necesario reconocer, para alivio de nuestras autoridades, incrementos adicionales en el grado actual de endeudamiento del sector público.

Más sorpresas ha arrojado la reconstrucción de la serie que estima la incidencia de la SAREB sobre el saldo presupuestario. No en vano, ha aflorado 13.400 millones de euros de pérdidas adicionales, elevando hasta los 23.300 millones de euros su impacto acumulado sobre el déficit. Lejos pues de ser inocua para los contribuyentes, el coste fiscal causado hasta la fecha por la SAREB supera ya el imputado a BFA/Bankia y duplica el generado por CatalunyaBanc o Novacaixagalicia. Esperemos que, dada la magnitud de las pérdidas ya reconocidas, la factura no siga creciendo en los próximos años.

.png)

.png)